El 17 de enero de 2023, la Superintendencia de Compañías, Valores y Seguros, emitió un comunicado sobre la presentación de los estados financieros, cuyo contenido más relevante lo detallamos a continuación:

a) A partir del 20 de enero de 2023, estará disponible el portal web institucional para el reporte de los estados financieros y carga de los documentos societarios correspondientes al ejercicio fiscal 2022.

b) La fecha máxima para la carga de la información será el 30 de abril de 2023.

c) No se concederán prórrogas para la presentación de la información financiera y societaria.

d) La sanción por incumplir el plazo establecido será de 1 hasta 12 salarios básicos unificados (actualmente, de US$450 a US$5,450).

Para más información no duden contactarse con nuestro Socio de la Práctica Corporativa, Álvaro Sevilla (asevilla@tzvs.ec).

© TobarZVS

Esta publicación contiene información de interés general y no constituye opinión legal sobre asuntos específicos. Cualquier análisis particular, requerirá asesoramiento legal de la Firma.

This Doing Business in Ecuador Guide has been prepared by TOBAR ZVS C.L.1, and is intended to provide with general information for the knowledge of potential investors interested in acquiring an existing business or before starting operations in Ecuador.

The information included in this Guide is not exhaustive, and any in‐depth and detailed information shall be consulted with experts.

Por ZVS Tobar en CORPORATIVO, M&A , Noticias y Publicaciones

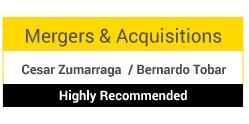

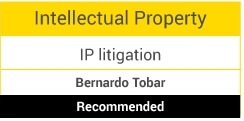

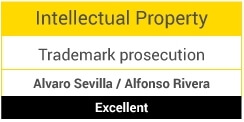

Tenemos el agrado de compartir los rankings de nuestra firma y nuestros especialistas, publicados por Leaders League 2019, que comprometen nuestro esfuerzo permanente para ofrecer nuestros mejores estándares de servicio.

Por ZVS Tobar en CORPORATIVO M&A Y COMPETENCIA , CORPORATIVO, M&A , Noticias y Publicaciones , PROPIEDAD INTELECTUAL Y ANTIPIRATERÍA

El 17 de marzo la Asociación de Bancos Privados del Ecuador (Asobanca) adoptó dos medidas temporales para hacer frente a la crisis económica que atraviesa la economía nacional. 1) La restructuración de créditos mediante el aplazamiento del pago por 60 días, sin recargo por mora al final del periodo originalmente pactado, y 2) la destinación de US$12000 millones de dólares para restructuración, renovación y nuevos créditos. Estas medidas están dirigidas a los microcréditos, las pymes y público en general.

El 17 de marzo la Asociación de Bancos Privados del Ecuador (Asobanca) adoptó dos medidas temporales para hacer frente a la crisis económica que atraviesa la economía nacional. La restructuración de créditos mediante el aplazamiento del pago por 60 días, sin recargo por mora al final del periodo originalmente pactado y la destinación de US$12 000 millones para la restructuración, renovación y nuevos créditos. Estas medidas están dirigidas a los microcréditos, las pymes y público en general.

A penas unos días atrás el gobierno nacional anunciaba la toma de medidas económicas urgentes, que consisten en medidas tributarias y recorte del presupuesto general del estado. En contraste, y con el objetivo de mantener la estabilidad económica de la fuerza productiva nacional, la Asobanca dispuso medidas para generar liquidez, intentando preservar la estabilidad económica del país mientras dure la emergencia sanitaria a causa del COVID-19.

Los deudores podrán solicitar el refinanciamiento de sus créditos o en su defecto el aplazamiento de 60 días para el cobro de: créditos personales, microcréditos, así como los otorgados a pequeñas empresas, difiriéndolos sin recargo por mora al final del periodo originalmente pactado. Sin embargo, estas medidas anunciadas por la Asobanca no serán de carácter general, debe mediar un análisis caso a caso.

Las medidas anunciadas aún no tienen directrices claras de aplicación, por lo que no se confirma quien asumirá el costo de la refinanciación, así como los criterios de transparencia que se llevaran a cabo. De la misma manera queda pendiente un pronunciamiento por parte de la Superintendencia de Bancos sobre la aplicabilidad de las medidas, así como la incorporación de la misma en la banca pública.

Según Julio José Prado, presidente de la Asociación de Bancos Privados

“[L]a banca cumple un rol fundamental en dos aspectos: mantener el dinamismo en la economía y mantener operativo el sistema financiero, pese a la emergencia. Es por ello que, la banca destinará $ 12 000 millones, tanto para reestructuración y renovación de créditos ya existentes, como a nuevo crédito. Esto es posible debido a que la banca ha logrado un proceso de capitalización sostenido, lo cual le permite responder en momentos complejos como ahora.”

Cabe destacar que el sector financiero se mantiene abierto mientras dura la emergencia sanitaria; sin embargo, las entidades financieras privadas han acogido, en la medida de lo posible, el teletrabajo.

Nota: Este es un documento informativo, no constituye asesoría u opinión legal.

Por ZVS Tobar en CORPORATIVO, M&A , Noticias y Publicaciones

Por Bernardo Tobar, Managing Partner, Tobar ZVS

Con fecha 11 de Agosto de 2021 se presentó en la Asamblea Nacional un proyecto de Ley FINTECH (en adelante el “Proyecto”), que en realidad se traduce en reformas a cuerpo legales existentes, a saber el Código Orgánico Monetario y Financiero (COMF) en temas financieros, de mercado de valores y de seguros, y la Ley Orgánica de Emprendimiento e Innovación (LOEI). Este artículo explica por qué el Proyecto no está en la línea de facilitar la creación de un mercado dinámico de Fintech en Ecuador, y cómo se enfoca más bien en extender limitaciones regulatorias a servicios que no son de naturaleza financiera, lo que implicaría condenarlos a desaparecer. Finalmente expone una perspectiva de los principios que deberían guiar el enfoque legislativo en esta materia.

Para claridad de algunos elementos del análisis, Fintech es la designación que usualmente se le da a una variedad de innovaciones tecnológicas disruptivas frente a la oferta tradicional de servicios financieros. Esta alteración radical, posible por el gran salto de las tecnologías digitales durante la última década, tiene como denominador común, en los casos de uso más destacados, la desintermediación (o reducirla en grado significativo), que hace posible conectar directamente al sujeto de la necesidad con la fuente de la solución. Este es un factor que no se puede perder de vista en la discusión acerca del enfoque legal que debe darse a Fintech, pues todos los cuerpos regulatorios en materia financiera están construidos para regular al intermediario, esto es el banco o entidad financiera, así como a los prestadores de servicios auxiliares y de apoyo a dicha intermediación. Un enfoque regulatorio propio de servicios intermediados no es adecuado para Fintech y limita su potencial.

Otro aspecto que desaconseja regular Fintech recurriendo al cómodo expediente de expandir los tentáculos y el alcance de las regulaciones existentes es la supuesta protección del interés de los participantes en el mercado, de los usuarios de los servicios financieros, bajo la visión del Estado tutelar. En mercados competitivos la más confiable validación de los operadores económicos proviene del propio mercado, no de la autoridad reguladora; en consecuencia, si lo que se tiene en mente es el interés de los usuarios, de aquellos cuya necesidad financiera hay que resolver, se lograría más con libertades que promuevan la competencia que con barreras de entrada regulatorias. Además en Ecuador, por disposición legal expresa, la autorización de operación y el control del Estado sobre las entidades financieras no supone traslado a éste de los riesgos financieros de los usuarios, así que esta bendición oficial es poco más que retórica fútil.

En esta cuestión el enfoque debería ser el respeto al derecho a elegir de los usuarios: realizar operaciones financieras con las entidades financieras tradicionales, sobrereguladas, o tomar riesgos con operadores Fintech, debe ser un derecho personal. Fintech ya opera, en un grado u otro, en el mundo entero, y los usuarios han optado por esta oferta alternativa mucho antes de que fuera notada por los radares legislativos.

Intentar encasillar las nuevas tecnologías y sus productos en moldes regulatorios es como pretender esculpir en bronce una figura en constante movimiento. Las tecnologías y los productos que hacen posibles están dando saltos cualitativos a velocidad creciente, exponencialmente creciente -la famosa Ley de Moore-, y el legislador debe tomar conciencia de la futilidad e inconveniencia de establecer tipologías legales, estáticas y estables por definición, para encauzar una dinámica de mercado en constante transformación. Por esta razón la regulación, aunque estuviere bien orientada y sintonizada con el estado y potencial de la tecnología al momento en que se expide, quedaría obsoleta pocos meses más tarde, volviéndose inaplicable o, peor aún, obstaculizando el desarrollo de productos incompatibles con las figuras reguladas. No hay que forzar al mercado a satisfacer las condiciones de los reguladores, sino todo lo opuesto: facilitarle a los operadores la satisfacción de las necesidades de los usuarios.

En esta línea de pensamiento, Fintech no solo añade eficiencias tecnológicas a servicios parafinancieros (la primera cuestión a dilucidar, atendida más abajo, es si Fintech es un servicio “financiero”, al menos según la definición del COMF), sino que expande las posibilidades del mercado exponencialmente. Haciendo una analogía, imaginemos que la moneda o un valor (no necesariamente monetario, en el caso de Fintech) es un paquete, que los servicios financieros tradicionales son como un automóvil que puede circular por la infraestructura vial, y que Fintech es un dron que se conduce a sí mismo por los cielos. Es de Perogrullo que no se pueden aplicar las lógicas normativas del tránsito terrestre, que sigue anclado a infraestructuras anacrónicas y en general inamovibles, a las posibilidades de navegación que ofrece el espacio aéreo. Porque pueden construirse más calles, pero las que ya existen no pueden cambiarse de lugar y difícilmente puede ampliarse su ancho de vía. Algo parecido sucede con SWIFT, la infraestructura de ejecución e intercambio de información de transacciones financieras establecida en 1973, que utilizan los bancos a nivel global. Hasta que aparecieron las pasarelas de pago digitales y forzaron al mercado a mejorar sus procesos, una transferencia internacional de fondos podía tomar días; con servicios digitales no tradicionales toma pocos minutos.

Otro producto de Fintech es la inversión. Un proyecto inmobiliario (o de cualquier índole) podría ser representado en tokens, es decir un código de software que se añade al Blockchain de Ethereum, ofreciendo una propiedad fraccionaria, retornos variables o cualquier otro beneficio sobre el proyecto, según sea el modelo de negocio con que se haya programado dicho código (conocido como Smart Contract), a cambio de inversión, ya en la forma de criptoactivos o de moneda. En este ejemplo, el Smart Contract es a la vez un código de instrucciones autoejecutables -de allí que elimine la necesidad de agentes- y contrato en el estricto sentido jurídico, pues contiene ofertas y condiciones incluidas en el código, que se aceptan y perfeccionan a través del mismo medio. Esta operación, si se estructurase por las vías tradicionales, implicaría uno o más bancos depositarios, bancos corresponsales, agentes custodios de valores, varios fideicomisos y agentes fiduciarios, banca de inversión, casas de valores, entre otros intermediarios, notarios, registradores, todos ellos partícipes y peajes de una operación entre los dueños del capital y los dueños del proyecto, que tomaría varios meses y un ejército de abogados para entrar en funcionamiento. En Blockchain tomaría días y un equipo simple de programadores expertos, sin agentes, corredores, fiduciarios, bancos ni otros participantes. O muy pocos. Esta no es ciencia ficción legal; así funciona ya en muchas jurisdicciones y la tecnología que lo hace posible está a disposición a escala comercial. Lo que detiene a Fintech en los países donde no ha florecido con fuerza son las regulaciones, que sobran y son incompatibles con las nuevas dinámicas del mercado.

Para finalizar este análisis panorámico, recordemos que por norma constitucional, replicada en el COMF, en Ecuador los servicios financieros son “de orden público”, calificación que somete a cualquier operación financiera a normas que sustituyen en muchos aspectos las dinámicas propias de la competencia por la intervención y el arbitraje burocráticos, lo que se traduce, entre otros efectos, en la fijación discrecional por la autoridad reguladora de requisitos de calificación, permisos de funcionamiento, control de operaciones, obligaciones regulatorias, hasta márgenes y límites tarifarios. Este es un legado de una época estatista incompatible con la realidad del mercado de capitales, que abre toda una caja de Pandora con la sola calificación de financieras a operaciones que por su naturaleza no lo son.

El Proyecto incurre precisamente en esta vía peligrosa, la de aplicar a las nuevas tecnologías una estructura normativa existente, concebida para otras realidades.

Agravando este statu quo, el Proyecto sustituye la definición de actividad financiera provista por el COMF Art.143, que utiliza como criterio la “circulación de dinero” y la intermediación financiera, por una referencia circular: “…actividad financiera es el conjunto de operaciones y servicios … que son una fuente de riesgos de naturaleza financiera.” Aparte de la tautología que supone definir algo por referencia al propio concepto que se pretende definir, cabría preguntarse qué operación en el ámbito de los negocios empresariales de cualquier tipo no conlleva un riesgo de naturaleza financiera, con lo cual se destruye el criterio que con aceptable precisión limitaba el el tipo de actividades reguladas como estrictamente financieras y se abren, merced a esta definición que no define nada, las puertas para interpretaciones arbitrarias. Más sorpresas en la caja de Pandora.

Hecho este análisis conceptual, a continuación se anotan algunos aspectos específicos del Proyecto que son suficiente muestra de su inconveniencia, por alinearse de manera opuesta a las necesidades de Fintech y sus usuarios:

A partir de la desnaturalización del concepto de actividad financiera que se explicó antes, califica de financieros servicios que no lo son, como el comercio electrónico, verificación de identidades, software bancario, software de contabilidad, facturación y gestión financiera, “big data & analytics”, inteligencia de negocios, ciberseguridad, contratación electrónica, finanzas personales y asesoría financiera, comparadores de productos financieros, educación financiera, bots de Q&A, educación financiera, entre otros. La distancia entre la naturaleza de estas actividades y la de los servicios financieros es tan grande que no necesita explicación. Algunos de estos servicios son actualmente regulados como servicios “auxiliares” del sistema financiero, sujetos a una regulación menos intricada, asfixiante y limitativa que la de los servicios financieros propiamente dichos, pero catalogarlos como “actividades financieras”, como lo hace el Proyecto, les enfrentaría a la caja de Pandora antes descrita. A nadie escapa, por otro lado, la chapucería jurídica que significa equiparar un comparador de precios de productos financieros con una actividad financiera, lo que sería lo mismo que regular Trivago como si fuera un hotel. Todos los servicios descritos ya se prestan en el mercado ecuatoriano bajo la normativa común y someterlos al COMF y sus regulaciones, tan ajenas a su naturaleza y dinámica, los obligaría a desaparecer o simplemente a ofrecer sus servicios únicamente en el exterior.

Las plataformas de pago y billeteras electrónicas las cataloga el Proyecto como “servicios financieros” tecnológicos, es decir centrados en la tecnología, pero servicios financieros no obstante. Estos servicios transaccionales, de pasarelas de pago y sus monederos digitales, que dicho sea de paso ya operan en el Ecuador, no son servicios financieros bajo el COMF, que los califica como servicios “auxiliares” a las actividades financieras. Este es un matiz con efectos significativos, pues los servicios auxiliares no son “servicios de orden público”, ni están sometidos al régimen que tal concepto implica. En suma, altera de manera negativa el régimen aplicable a operaciones que ya existen en el mercado ecuatoriano. Y desde el punto de vista de técnica legislativa, al no reformar el Art. 433 que trata de los servicios auxiliares, el Proyecto habría resultado en dos regímenes diferentes que convivirían en el mismo código para las mismas actividades.

Omite contemplar servicios financieros que sí lo son por naturaleza, como los neobancos, es decir bancos exclusivamente digitales, categoría distinta a los servicios digitales prestados por la banca tradicional. Actualmente no es posible en Ecuador la constitución de un neobanco, aunque los bancos tradicionales (brick & mortar banks) sí pueden ampliar su oferta a canales digitales. Según un estudio de BPC – Fincog, hay 400 neobancos a nivel global, de los cuales los primeros 10 tienen una base de clientes superior a 100 millones, con 50 neobancos independientes (que no son extensiones de bancos tradicionales) operando en Latam. Según BPC – Fincog, la bancarización a través de neobancos subió 24% en Brasil, 16% en Colombia y lo propio en Argentina.

Fondos colaborativos o crowdfunding. Esta figura se encuentra actualmente contemplada en la LOEI, y en general en un marco claro y bien desarrollado, pero la limitación de 1000 SBU por proyecto (US$400.000) la vuelve casi inútil. El Proyecto deroga las normas de la LOEI relativos a los fondos colaborativos y en su lugar crea, dentro de la lista de servicios financieros tecnológicos, la figura de “Financiamiento colectivo o crowdfunding”. Aparte de listarla, no dice nada más. Este es otro retroceso marcado, pues los los fondos colectivos estaban al margen de la caja de Pandora y de la complicada, pesada y onerosa regulación propia de los servicios financieros. Hubiera bastado eliminar la limitación de la cuantía por proyecto, con un artículo de medio párrafo, para disparar la dinámica del crowdfunding en beneficio, sobre todo, de emprendedores que no cumplen los perfiles de riesgo ni están en capacidad de ofrecer las garantías que exigen los operadores tradicionales de crédito. Porque la paradoja del sistema existente es que hay que tener cierta solvencia para acceder al crédito o pagar tasas de usura, lo que concentra el crédito en los deudores con menos riesgo y deja desatendidos a los emprendimientos, que son riesgo puro por definición.

Se introducen los Fondos de Inversión como sociedades anónimas autorizadas, supervisadas y controladas por la Superintendencia de Bancos, con un capital mínimo de US$ 100.000, que debe estar suscrito y pagado al momento de la constitución, para inversiones de riesgo en “valores, bienes y demás activos”. Se introduce esta figura bajo el esquema de la LOEI, es decir como una actividad no catalogada como financiera ni sujeta al COMF. Tomada aisladamente, esta reforma es acertada y habría que apoyarla, y es el camino que debería haberse seguido para varias de las actividades que sin beneficio de inventario se han echado en la caja de Pandora de la regulación financiera. La cuestión es que el mismo Proyecto califica de financieras las actividades que implican “un riesgo de naturaleza financiera”, es decir exactamente el tipo de riesgo que supone un fondo de inversión, sometiendo a esta figura a una contradicción en origen con la misma normativa que lo crea.

Mención aparte merece la estrella de Fintech, listada bajo los servicios financieros tecnológicos en el Proyecto en estos términos: “Criptomonedas y blockchain. Desarrolladores de soluciones basadas en el blockchain, intermediarios y mercados de activos digitales.”

Empecemos por lo más simple: ¿un desarrollador de software en Blockchain va a tener que calificarse como compañía de servicios financieros tecnológicos ante la Superintendencia de Bancos, cumplir con la pesada normativa de constitución y autorización de funcionamiento, con las obligaciones regulatorias que exigen un pequeño pelotón de contadores, oficiales de cumplimiento, analistas financieros, con las restricciones operacionales que resulten de la regulación de la Junta de Planificación y Regulación Financiera, en suma de la caja de Pandora tantas veces aludida? Esto equivale a decirles a los desarrolladores de esta tecnología que la ley no los quiere en Ecuador. Insistimos, hoy en día hay personas y compañías que desarrollan en Blockchain en Ecuador, sin ningún problema ni necesidad regulatoria especial, pues no es necesaria.

Vayamos a una cuestión algo más compleja. En los términos actuales del COMF, las actividades financieras sujetas a su alcance se definen por la circulación de dinero y la intermediación financiera. Las criptomonedas no cumplen con ninguno de estos criterios: no constituyen dinero, pues según el COMF Art. 94, solo el dólar de los Estados Unidos de América constituye moneda y todas las transacciones financieras deben estar expresadas y contabilizadas en dicha divisa. Se sigue de esta norma que una transacción en criptomoneda (Ether, Bitcoin, Zcash, etc.) no es una transacción financiera. Por otra parte, Blockchain, como ya se explicó, es un sistema descentralizado, que supone por diseño la ausencia de intermediarios; la intermediación sencillamente no existe en el ambiente Blockchain. En suma, atendiendo a la normativa existente, Blockchain y los criptoactivos no son, por naturaleza, recursos monetarios, ni por tanto son de índole financiera las actividades relacionadas con estas tecnologías. Si se quiere promover el mercado de estas tecnologías en el espíritu de confirmar su legalidad a los agentes económicos y no de seguir la lógica restrictiva de la caja de Pandora, bastarían unas normas aclaratorias en otro cuerpo normativo, como por ejemplo la LOEI, sujetando a las compañías del ramo a requisitos de registro muy simples, como propone el proyecto Fintech de Chile.

Hoy en día varias actividades y transacciones basadas en Blockchain son jurídicamente viables en Ecuador. No hay regulación específica, pero tampoco norma que lo prohíba, y en esta materia debe seguirse el principio general del derecho comercial: lo que no está prohibido, está permitido, y debe respetarse en la fuente de la generación normativa el principio de la autonomía de la voluntad contractual. El Proyecto volvería inviable la industria de Blockchain por las razones ya anotadas.

Como nota de cierre, insertada que está la humanidad en la era digital, en la que casi nada ocurre ya en ciertas industrias (financiera, seguros, valores, legal, de servicios en general) sin el concurso de la tecnología, resulta curioso hablar de servicios “centrados en la tecnología”, pues ¿qué servicios no lo están, o no tendrán que estarlo en el futuro inmediato si quieren continuar existiendo como empresa?

Por Tobar Bernardo en CORPORATIVO M&A Y COMPETENCIA , CORPORATIVO, M&A ,